周建魁|A1050619120001

近期R007、DR007再下台阶,逼近20年谷底,各期Shibor与国债利率持续回落,宏观流动性持续向宽。

市场情绪层面,新高股、强势股延续下行,而外资交易盘、杠杆情绪和股民情绪小幅回暖,资金情绪仍有分歧。

交易结构层面,市场结构继续偏向小盘,但小票扩散节奏趋缓,个股成交集中度转为震荡,成交热度也由新能源转向军工与电子。

其中军工电子、数字芯片设计、航空装备、电子化学品、半导体设备等成交占比抬升居前,而光伏电池组件、电池化学品等成交占比回落居多。

梅雪|A1050621090002

考虑到当前流动性仍然充裕叠加8月A股市场进入业绩密集披露期,“经济弱复苏+流动性充裕”组合下成长优于价值。

建议围绕中报期业绩向好的成长板块如新能源、军工产业链,以及Q3修复动能较大的可选消费板块布局,重点关注汽车、电力设备、公用事业。

朱小飞|A1050621070003

半导体是兼具成长+周期的行业,历次周期都有异同,我们对1978年以来的全球半导体周期进行了复盘。

我们认为平均4-5年会经历一轮半导体周期,周期呈现“牛长熊短”的特征(上行1-3年,下行1-2年)。

从二级市场投资角度,在周期上行和下行阶段,SOX指数通常会经历“戴维斯双击”和“戴维斯双杀”。

在周期见底反转的过程中,SOX指数往往领先基本面3-9个月;每轮周期中,都存在大幅跑赢SOX指数的个股机会。

参考历史数据,我们认为2022年处于周期下行阶段,当前估值已位于历史底部区间,布局下一轮周期的时机或将不远。

蔡满强|A1050621040002

昨日三大指数全天放量反弹,市场小幅放量之后,还不足以改变市场整体的震荡格局,指数的单日反弹会否形成一日游,还需要观察,因此交易上可以不急着去做跟进。

策略方面,科创板做市落地节点快了,所以大金融有异动,但大金融能不能持续还是要看市场对应的交投级别。

消费电子进入修复期,对应大厂新品发布在即,短期来看有一定持续性,可以重点挖掘短线机会。

李天生|A1050621120002

美国通胀数据阶段性见顶,市场对美联储后续激进加息的预期弱化,加息对金价的压制作用边际减弱。

当前我们判断高通胀水平仍是金价最主要的支撑,并进而衍生出衰退预期、实际利率水平走低等利好金价的要素。

当前黄金板块公司估值处于历史底部,加息对金价“松绑”以及企业产量重回增长趋势有望带动企业实现量价齐升,估值和利润的双升将使得黄金板块公司的配置吸引力大增。

本文观点由梅雪(执业编号:A1050621090002)编辑整理。文章内容仅供参考 ,不构成投资建议!

未经允许不得转载:财富在线 » 【德讯研究中心晨会纪要】今日有望冲击3300点大关,关注券商机器人新能源板块

财富在线

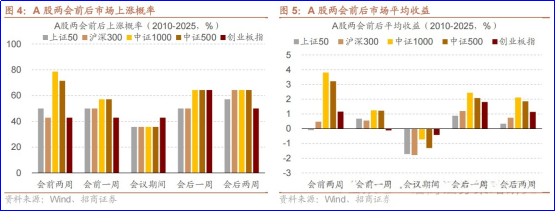

财富在线 财富在线:15年数据复盘——两会前后A股“会前涨、会中稳、会后暖”规律全拆解

财富在线:15年数据复盘——两会前后A股“会前涨、会中稳、会后暖”规律全拆解 财富在线:算力价格飙升!AI应用井喷,黄金窗口期或全面启动!

财富在线:算力价格飙升!AI应用井喷,黄金窗口期或全面启动! 财富在线:【热点聚焦】小金属午后狂飙,镍矿配额暴降71%引爆有色板块!

财富在线:【热点聚焦】小金属午后狂飙,镍矿配额暴降71%引爆有色板块! 财富在线:一则消息,稀土永磁板块持续走强

财富在线:一则消息,稀土永磁板块持续走强

评论前必须登录!

登陆 注册