国泰君安发布研究报告称,当前国企改革三年行动进入收官冲刺阶段。在国内经济修复承压、产业结构转型升级的背景下,估值性价比较高、具备利润分配优势的国企将助力实现稳增长目标。国企改革推动企业价值增长,当前估值处于低位,配置性价比凸显。

展望未来,基于利润分配和杠杆率的格局,国企更加有意愿和能力进行信用扩张,有望成为稳增长的企业端主力军之一。考虑到高股息、低估值以及稳增长的方向,重点关注军工、通信、高端装备、建筑建材、能源资源等领域。

国泰君安主要观点如下:

国企改革的历史脉络和当前进展:从顶层设计到推广试点,2022年为三年行动(全面落实)决胜收官之年。

2014年至今国企改革可大致分为四个阶段——1)2014-2016年:顶层设计阶段。2015年8月,国办发布纲领性文件《关于深化国有企业改革的指导意见》,构建“1+N”政策体系。

2)2016-2018年:局部试点阶段。2016年2月,《国企“十项改革试点”落实计划》发布,启动重要领域(自然垄断)混改试点工作。

3)2018-2020年:广泛试点阶段。2018年8月,《国企改革“双百行动”工作方案》发布,试点推广至百余户中央企业子企业和百余家地方国有骨干企业。

4)2020-2022年:全面落实阶段。2020年6月,《国企改革三年行动方案(2020-2022年)》发布,标志国企改革进入全面落实阶段。

当前,国企改革三年行动进展较为顺利,前两年70%目标任务顺利完成,2022上半年地方国企改革主体任务完成进度超过90%。

国企改革的重点任务聚焦八个方面,企业层面有三种主要方式具体执行:资产重组、引入战投、股权激励。

1)重组是通过业务、资产、债务等要素的重新组合,从而优化业务、减轻包袱、提高国企竞争力。

2)引入战投能够促进投资人与被投企业的资源和业务整合,实现企业价值的提升。

3)股权激励是应用最广泛的国企改革方式,对上市公司的业绩和股价也有明显提升作用。

根据上市公司公告,2020年以来上市国企披露相关案例数量显著提升,其中进行重组、引入战投的国企多分布于传统行业,设置股权激励的国企多分布于新兴行业。

估值视角:国企改革推动企业价值增长,当前估值处于低位,配置性价比凸显。

1)DCF模型视角分析国企改革增值。分子端:国企通过资产重组、引入战投、股权激励等多种方式,有助于改善自身自由现金流状况;分母端:通过引进战投、债务置换、资产重组等方式,助力降低国企债务资本成本与权益资本成本,最终实现国企内部增值。

2)国企估值位居低位。截至11月初,中证央企PE分位为12.77%;中证地企PE分位为4.10%,整体估值位于历史底部水平。

策略视角看国企改革:从估值驱动到盈利驱动,国企有望成为稳增长主力军之一。

1)2020年前,国企改革指数与Wind全A盈利增速区分不明显,超额收益主要来自政策出台带来的风险偏好抬升;

2)2020年至今,以双百指数为代表的国企改革标的逐步开启业绩兑现,盈利增速显著领先Wind全A,驱动指数在国企改革热度较低的2021年持续上涨。

3)展望未来,基于利润分配和杠杆率的格局,国企更加有意愿和能力进行信用扩张,有望成为稳增长的企业端主力军之一。

国企改革重回舞台:传统行业困境反转,新兴经济乘风破浪。

二十大报告强调推进国家安全体系和能力现代化,能源资源、重要产业链供应链的构筑将是国企改革的关键方向。考虑到高股息、低估值以及稳增长的方向,重点关注军工、通信、高端装备、建筑建材、能源资源等领域。

来源:智通财经

未经允许不得转载:财富在线 » 国企改革推动企业价值增长,当前估值处于低位,配置性价比凸显。

财富在线

财富在线 财富在线:海外大厂砸5964亿加码,AI算力投资占比持续提升

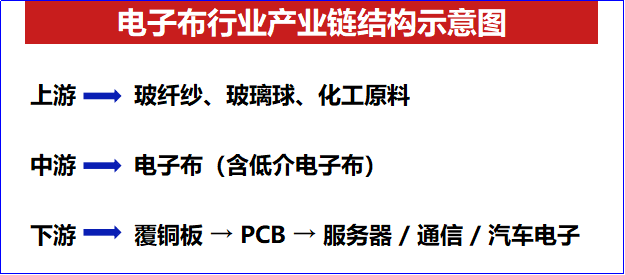

财富在线:海外大厂砸5964亿加码,AI算力投资占比持续提升 财富在线:AI前头“冲”,电子布产业:选择跟团

财富在线:AI前头“冲”,电子布产业:选择跟团 财富在线:大厂集结发力!AI应用新品一览,机构看好!

财富在线:大厂集结发力!AI应用新品一览,机构看好! 财富在线:投资心态五大修炼,让情绪成为你的罗盘

财富在线:投资心态五大修炼,让情绪成为你的罗盘