中国市场下半年“稳”而后“进”

2022年到目前为止的市场环境比我们年初预期的更有挑战。展望下半年,我们认为海外从交易“滞胀”过渡到交易“如何走出滞胀”,中国在疫情防控中力求“稳增长”。中国股市当前估值处在历史区间偏低水平,具备中线价值。下半年市场内外部环境仍可能面临一定挑战,上行空间需更多积极催化剂支持。我们建议投资者先求“稳”,而后伺机而“进”。

1)中外周期继续异步还是走向收敛?我们年初预期中国与海外“内滞外胀”,政策“内松外紧”、增长“内上外下”。上半年中国政策稳增长叠加疫情及海外地缘冲突等干扰,效果不及预期。下半年中外周期是继续异步,还是收敛于同步下滑,高度取决于中国稳增长进展、海外政策紧缩及对应的增长下滑态势。这是影响全球下半年到明年资产价格的重要变量。海外“胀”后有“滞”;中国地产恢复待观察,外需继续放缓,消费及服务复苏及稳增长政策落地可能受制于疫情潜在的干扰,这些因素会限制增长复苏弹性。基于中金宏观组对经济增长的预判并综合内外部环境,我们最新自上而下的预测显示2022全年A股盈利将实现低个位数增长,下半年上下游盈利的分化可能会有所收敛。

2)宏观流动性有望继续宽松,估值修复待更多积极因素催化。中金宏观组预测下半年中国通胀依然整体可控、政策继续放松。宏观流动性有望保持宽松,利率水平可能稳中趋降,而股市流动性好转则依赖风险偏好的改善。截止5月30日,沪深300指数整体及非金融前向市盈率估值分别在9.9倍(相比历史均值12.6倍低0.6倍标准差)/15.3倍(相比历史均值16.1倍低0.2倍标准差),隐含的股权风险溢价处于历史均值上方0.7倍标准差水平,创业板指数前向市盈率估值约为27.7倍,低于历史均值0.4倍标准差,外资重仓持股的优质公司前向市盈率约为21.9倍,已经低于海外可比公司,位于历史均值附近;市场情绪指标也处在中等偏低水平,均显示市场已经具备中线价值。中国内需空间大,政策缓冲与改革空间足,且产业链大、长、全,潜在的产业升级与消费升级趋势具备良好基础。尽管短期市场仍有挑战并限制风险偏好的立刻改善,只要中国继续坚持改革与开放举措,中期不宜过度悲观。

先稳后进,先“守”后“攻”

下半年行业配置与择时需要考虑的内外部因素除了估值及流动性因素外,包括稳增长政策、疫情、海外由“胀”而“滞”、地缘局势演进、潜在的能源及粮食供应冲击、海内外重要政治事件等。综合来看,我们建议以“稳”为主,先守后攻。

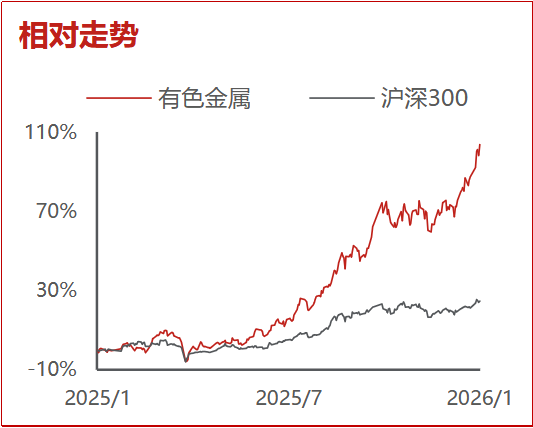

1)当前继续以“稳增长”为主线:我们上半年坚持以“稳增长”为主、相对低配高估值成长的策略取得了较好相对收益,当前我们继续以“稳”为主,关注如下三个方向:a)“稳增长”相关或有政策支持的部分领域:基建(传统基础设施及部分新基建)、建材、汽车及住房相关等有政策预期或实际政策支持的产业;b)估值不高且与宏观波动关联度相对不高的领域,特别是部分高股息领域:如基础设施、电力及公用事业、水电等;c)基本面可能见底、或供应受限,或景气程度在继续改善的部分领域:农业、部分有色及部分化工子行业、煤炭、光伏与军工等。我们暂时依然标配或偏低配估值高、预期高、仓位高的成长板块。

2)“稳”与“进”切换的时间点:考虑到市场估值相对低位、中国政策在持续发力稳增长且市场对政策效果敏感,“守”与“攻”的切换具体时间点要高度关注稳增长政策力度及潜在效果。

3)风格选择:尽管成长风格年初至今回调较多且估值已经有所下降、价值风格相对跑赢,但当前风格演绎可能受全球因素影响、具有全球特征,市场风格切换至成长的契机需要关注海外通胀及中国稳增长等方面的进展。

4)大类资产:中国权益资产在回调后可能相比海外具备相对韧性,主要商品可能在进入需求走弱影响逐步超过供应约束的阶段,债市在政策宽松之下具备一定的机会。

5)关注主题:结合政策、疫情及估值等因素,可以阶段性关注如下主题:a)稳增长主题;b)高景气主题;c)供应约束组合;d)疫情边际缓解组合;e)低估值、高股息组合;f)深跌优质成长组合。风险方面,包括中国稳增长的效果、地产及相关债务、海外货币紧缩及影响、地缘局势及中美关系等因素。

未经允许不得转载:财富在线 » 中金2022下半年A股展望:先稳后进 先“守”后“攻”

财富在线

财富在线 【财富在线】彻底爆了:商业航天新题材引爆,太空光伏强势出圈

【财富在线】彻底爆了:商业航天新题材引爆,太空光伏强势出圈 【探秘】财富在线:算力中心搬上轨道,太阳翼有望成最大赢家!

【探秘】财富在线:算力中心搬上轨道,太阳翼有望成最大赢家! 财富在线:春日行情预热,有色金属:铜机会与金价的共振逻辑初探

财富在线:春日行情预热,有色金属:铜机会与金价的共振逻辑初探 财富在线:利好扎堆!这2个方向!这波商业航天春节红包别错过!

财富在线:利好扎堆!这2个方向!这波商业航天春节红包别错过!

评论前必须登录!

登陆 注册