外资“看多、做多中国”的共识,正在形成。

2023年开年以来,中国资产展开了一轮大反攻。其中,A股所有上市公司的总市值合计增加超43000亿元;恒生指数、恒生科技指数的年内涨幅均超9%,领涨全球;RMB的表现也格外强势,2023年以来,RMB兑美元汇率先后收复6.9元、6.8元关口,一度升破6.7关口,年内累计涨幅超1400点。

同时,外资买入A股的态度愈发坚决。1月17日,北向资金继续“买买买”,单日净买入92.88亿元,使得2023年年内净买入已超891亿元,直接刷新北向资金单月净流入的历史新高。当前,“超配中国”的呼声几乎成为华尔街的主旋律,多家投资巨头进一步调高了对中国资产的定价空间。

值得警惕的是,日本央行将于1月18日公布的最新利率决议,或将引爆市场。交易员们正准备迎接金融危机以来最疯狂的一天,1月17日,美元兑日元隔夜波动率一度飙升至54.4,为2008年11月以来最高水平。

中国资产大反攻

1月16日,沪指强势站上3200点大关,再创这波反弹以来新高,截至最新收盘,2023年年内的涨幅达4.37%,上证50、沪深300指数均创出反弹新高。

通过市值维度观察,据数据显示,截至1月17日,A股所有上市公司的总市值合计达89.3万亿元,相较于2023年年初,累计增加超43000亿元。

与此同时,港股市场在2023年开年也迎来了一波强劲的反弹行情。其中,恒生指数、恒生科技指数的年内涨幅分别达9.08%、9%,亦明显跑赢全球其他市场。

随着预期的改善,外资买入A股的态度愈发坚决。1月16日,北上资金净流入达158.43亿元,连续2个交易日加仓超百亿,再创2023年来的单日净流入新高;1月17日,北向资金延续“买买买”的风格再度净买入92.88亿元。

累计来看,2023年的半个多月时间,北向资金净买入已超891亿元,不仅为第10个连续净买入的交易日,且刷新北向资金单月历史净买入的新高。

值得一提的是,RMB汇率的表现也格外强势,2023年以来,RMB兑美元汇率先后收复6.9元、6.8元关口,并于1月16日盘中一度升破6.7关口,为2022年7月以来的首次,年内累计涨幅超1400点,在非美货币中的表现堪称亮眼。

值得一提的是,RMB汇率的表现也格外强势,2023年以来,RMB兑美元汇率先后收复6.9元、6.8元关口,并于1月16日盘中一度升破6.7关口,为2022年7月以来的首次,年内累计涨幅超1400点,在非美货币中的表现堪称亮眼。

有分析人士指出,随着我国稳增长政策的持续加码,以及美联储加息步入尾声,美元指数持续走低,RMB汇率大概率将重回升值周期。东方金诚首席宏观分析师王青判断,2023年RMB兑美元汇率中枢有望较2022年底水平上升5.0%左右,即达到6.6附近。

瑞银集团全球财富管理的数据显示,随着经济增长超过趋势水平,2023年RMB兑美元的汇率可能从现在的6.72左右攀升至6.50。

华尔街巨头的乐观

当前,“超配中国”的呼声几乎成为华尔街的一道主旋律,多家投资巨头进一步调高了对中国资产的定价空间。

不少华尔街机构认为,目前参与中国资产的这一波反弹仍为时不晚,中国经济活动的全面恢复有望释放超过8360亿美元(约合RMB56600亿元)的超额储蓄,并可能有助于缓解对全球经济衰退的担忧,即便部分全球主要央行在上半年仍将继续收紧货币政策。

其中,Artemis Investment Management LLP驻伦敦的首席投资官Paras Anand指出,就资产价格而言,中国市场正处于复苏的早期阶段。中国经济的复苏或正常化,将在边际上对全球增长产生积极影响。

其实,自2022年年底以来,高盛、大摩等华尔街投行便已经不断为中国股票“摇旗呐喊”,一致认为,中国资产在2023年的表现将超越全球其他股指。其中,摩根士丹利、高盛集团均预计,MSCI中国指数将上涨逾10%;花旗全球财富投资更是预计,涨幅将达到约20%。

而与此同时,不少华尔街机构认为,这波复苏浪潮也料将扩散到其他与中国经济密切关联的市场上,尤其是中国周边地区的股市。即使在基准指数迈入牛市后,亚洲股市仍有望将继续上涨。

其中,德意志银行预计,随着困境的缓解,亚洲股市将在2023年上涨20%;法国巴黎银行则预计,MSCI新兴市场指数将在年底前升至1110点。

随着对全球经济的看法变得更加乐观,外界对去年走势颇强的美元汇率未来走势预期也有所改变。摩根士丹利日前下调了美元汇率预期,与此同时,上调了对RMB、欧元的预期。

大摩将其对衡量美元兑一揽子主要对手货币表现的美元指数2023年年底的预测从104下调至98,并预计,随着对经济衰退严重程度的担忧开始缓解,美元兑欧元今年将更显疲软。

以James K Lord为首的摩根士丹利外汇策略师在周日发布的一份报告中表示,“全球经济增长正显示出活跃迹象,宏观和通胀不确定性正在减弱,美元正迅速失去利差优势。”

日本即将上演最疯狂一刻?

北京时间1月18日11点,日本央行将公布最新利率决议,交易员们正准备迎接金融危机以来最疯狂的一天。

1月17日,美元兑日元隔夜波动率一度飙升至54.4,为2008年11月以来最高水平。

由于预期日本央行政策可能再次转变,投资者连续第3天推动10年期债券收益率升破日本央行的政策上限,日本央行面临的压力正在急剧增加。交易员们警告称,在日本央行召开十年来最难以预测的政策会议后的24小时内,日元可能会出现极端走势。

分析指出,如果日本央行再次调整政策,其影响将波及全球,此举可能会刺激日元汇率飙升,全球债券收益率走高。分析师表示,日元可能会飙升至120。

如果日本央行按兵不动,日元兑美元汇率或将继续贬值,日元可能会跌至140,期待政策调整的投资者将寻求回补空头头寸。

美元兑日元隔夜波动率水平暗示,该货币对周三有70%的概率将会在125.12-132.29区间波动,而周二为128左右。

摩根大通外汇策略师Benjamin Shatil表示,若日本央行终止收益率曲线控制政策,日元可能将升值4-5%。在这种情况下,市场可能会出现过度反应。

Shatil表示,无论日本央行做出什么决定,市场都会非常迅速地开始考虑该行的下一步行动。

市场认为,如果日本央行采取行动,再次上调10年期国债收益率上限被视为最有可能的做法,而美国银行分析师写道,市场已开始消化日本央行政策制定者最终结束对收益率曲线控制的可能性。

文章来源:证券时报

未经允许不得转载:财富在线 » A股沸腾!外资半月爆买900亿 嗅到牛市气息?华尔街:超配中国!

财富在线

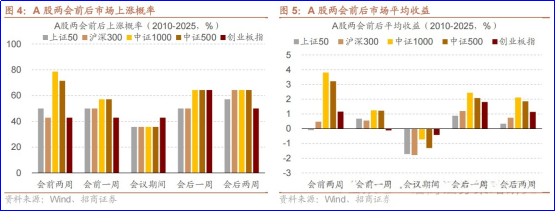

财富在线 财富在线:15年数据复盘——两会前后A股“会前涨、会中稳、会后暖”规律全拆解

财富在线:15年数据复盘——两会前后A股“会前涨、会中稳、会后暖”规律全拆解 财富在线:算力价格飙升!AI应用井喷,黄金窗口期或全面启动!

财富在线:算力价格飙升!AI应用井喷,黄金窗口期或全面启动! 财富在线:【热点聚焦】小金属午后狂飙,镍矿配额暴降71%引爆有色板块!

财富在线:【热点聚焦】小金属午后狂飙,镍矿配额暴降71%引爆有色板块! 财富在线:一则消息,稀土永磁板块持续走强

财富在线:一则消息,稀土永磁板块持续走强