11月10日,有研硅登陆科创板,这是科创板的第485家上市公司,也是A股注册制的第1000家上市公司。

注册制是全面深化资本市场改革的“牛鼻子”工程。从科创板“试验田”起步,到创业板、北交所,存量与增量改革稳步推进,注册制改革蹄疾步稳。一大批“硬科技”、“三创四新”、“专精特新”企业在资本市场崭露头角。

而今,注册制改革即将迎来“关键一跃”。近日,证监会主席易会满撰文表示,总的看,经过近3年试点探索,以信息披露为核心的注册制架构初步经受住了市场考验,配套制度和法治供给不断完善,全面实行股票发行注册制的条件已基本具备。

推行全面注册制是发展直接融资、支持产业转型升级的必要举措。市场预期,全面实施注册制,将进一步提高我国资本市场的活力和韧性,完善科技、产业、资本的良性循环,提升资本市场服务经济高质量发展的效能。

“牛鼻子”工程稳步推进

2019年7月22日,科创板首批25家企业鸣锣上市,注册制试点正式落地。

易会满日前撰文指出:“注册制是全面深化资本市场改革的‘牛鼻子’工程,是发展直接融资特别是股权融资的关键举措,也是完善要素市场化配置体制机制的重大改革。”

“牛鼻子”工程、关键举措、重大改革……字里行间,注册制改革的重要意义彰显。注册制改革牵一发而动全身,稳中求进的主基调贯穿注册制改革的全过程。

2020年4月,创业板改革并试点注册制拉开帷幕,注册制改革踏稳承上启下关键一步,试点由增量市场扩展至存量市场;2021年11月,北京证券交易所开市运行,自其诞生之日起便具有“注册制”属性。

注册制下,资本市场上市条件更具包容性、审核标准更加透明、审核时限更可预期、监管服务更加精细化,不同行业、不同规模、不同模式的优质企业均能通过资本市场融资、成长、发展,吸引了大批科技、生物医药、互联网等新经济领域的优秀企业登陆资本市场,谋求转型发展良机。

从25到1000,截至目前,A股这1000家注册制公司已汇聚成总市值约9.4万亿元的创新企业集群。其中,485家科创板上市公司集中于六大战略新兴行业,用“硬科技”编制公司最鲜明的标签;393家创业板上市公司覆盖九大战略新兴产业,推动我国经济结构转型和产业升级;122家北交所上市公司覆盖工业材料、信息技术、医药健康、“双碳”、消费等多元细分创新领域,“专精特新”小巨人不断集结。

此外,千家注册制上市公司中,属于战略性新兴产业的企业有952家,分布在高端装备制造、节能环保、生物等九大产业。其中,新一代信息技术产业涉及公司数量最大,达295家;新材料、高端装备制造、生物等三大产业涉及公司数量均超过120家。

广西大学副校长、南开大学金融发展研究院院长田利辉在接受证券时报记者采访时表示,注册制改革可以推动中国资本市场规模和质量实现跨越式发展。在包容性的注册制标准下,我国上市公司数量实现较快增加,资本市场规模显著增长。

注册制“改”出良好生态

注册制下,越来越多上市公司获得跨越式发展,也助力A股整体结构实现了质的变迁,科技与创新含量不断提升。

注册制下,越来越多上市公司获得跨越式发展,也助力A股整体结构实现了质的变迁,科技与创新含量不断提升。

广发证券统计数据显示,注册制下,A股产业结构实现升级跃迁。一是A股信息技术、高端制造业市值占比提升,周期和金融地产板块明显缩小。截至2022年9月,我国成长类产业市值占比24.27%,较2005年的10%左右大幅提高;二是A股战略性新兴产业市值占比快速提升,从2019年的不到2%提升至今年上半年的10%左右。

中国(深圳)综合开发研究院金融发展与国资国企研究所执行所长余凌曲在接受证券时报记者采访时表示,注册制改革的重要意义是推动资本市场结构适应产业结构和产业转型升级需求,从而提升资本市场服务实体经济能力。由于新经济企业往往具备有形资产较少、发展初期盈利能力较弱等特点,以统一化标准为特征的核准制难以服务新经济企业和新兴产业。通过注册制改革,新经济企业融资能力明显增强。

注册制正引导源源不断的“活水”流入实体经济。统计数据显示,注册制公司在A股的首发募资总额已超过1.1万亿元,不少公司借此实现了跨越式发展。截至目前,共有7家注册制公司首发募资规模超过百亿元,最高的是中芯国际2020年募集的532亿元,其次是百济神州的221亿元和金龙鱼的139亿元。

“科创板的正式推行,给以半导体企业为代表的科创企业开拓了良好的融资渠道。”沪硅产业执行副总裁兼董秘李炜在接受证券时报记者采访时表示。

贝达药业是创业板生物医药企业,其主营产品凯美纳是我国首个自主研发的小分子靶向抗癌药物。贝达药业董事长兼首席执行官丁列明在接受证券时报记者采访时介绍,创业板充分匹配服务创新创业型企业的定位,理解并满足了企业发展过程中各个阶段的融资需求,为企业提供了活跃的资本市场平台,针对企业发展阶段、企业特点制定更具针对性的服务措施和监管政策,提高企业治理水平与信息披露有效性。

作为新兴战略行业的代表,新上市的注册制公司在近两年营收、利润方面同样表现不俗。数据显示,1000家注册制公司中,2021年营收增幅超过30%的达438家,净利增幅超过30%的达337家。

随着全面注册制的推进,A股资本市场也在加速优胜劣汰。伴随市场投资者结构“机构化”的趋势不断强化,A股投资者投资行为也越来越“基本面化”和“市场化”。数据显示,今年以来,A股已有超过40家上市公司被强制退市,“有进有出、能进能出”的常态化退市局面基本形成。

良好的发展态势也使得我国资本市场中长期吸引力不断提升。“外资投资我国资本市场呈现出明显韧性。”证监会副主席方星海近日在2022年服贸会中国国际金融年度论坛上透露,今年1至8月,外资通过沪深港通净流入A股632亿元。

市场各方积极建言献策

“十四五”规划、2021年中央经济工作会议、2022年《政府工作报告》以及证监会2022年系统年中监管工作会议对下一阶段的注册制改革作出了新部署,全市场实行股票发行注册制的脚步渐行渐近。

“十四五”规划、2021年中央经济工作会议、2022年《政府工作报告》以及证监会2022年系统年中监管工作会议对下一阶段的注册制改革作出了新部署,全市场实行股票发行注册制的脚步渐行渐近。

易会满表示,下一步,证监会将牢牢把握改革正确方向,科学把握审核注册机制、各板块定位、引导资本规范健康发展等问题,以“绣花”功夫做好规则、业务和技术等各项准备,确保这项重大改革平稳落地。

市场各方对于全面推行注册制改革这一“关键一跃”也积极建言献策,以期共同推动注册制改革和资本市场基础制度建设行稳致远。

全国政协委员、原证监会主席肖钢在今年全国“两会”期间表示,注册制改革试点先后在科创板、创业板和北交所推出,取得了显著成效,各方面对此广泛认同,改革获得感较强,这为全面实施注册制积累了经验,创造了条件。实施全面注册制的重点和难点在于主板改革。沪深主板不同于科创板与创业板,涉及众多存量上市公司和投资者。这些上市公司的规模相对较大,业务经营处于相对成熟的阶段。从行业分布看,不少属于传统行业。

“在主板实施注册制,要坚持稳字当头,稳中求进,既要体现注册制要求,又要符合主板特点。”肖钢说,同样是主板改革,上交所和深交所的相关制度也不尽相同,在制定改革方案时需进一步研究,确保改革平稳落地。此外,在全面推行注册制的过程中,要进一步优化机制,交易所重在强化审核职责,证监会重在统筹协调与监督管理,不断提升审核注册的质量和效率。

“当下我国全面深化注册制改革,亦是为了顺应发展新兴产业的战略需求。”中国首席经济学家论坛理事、海通证券首席经济学家荀玉根表示,为了营造与全面注册制相适配的市场环境,相关制度建设需同步跟进。一方面,注册制将推动A股上市公司数量不断增加,“宽进”的同时还需进一步加强退市制度建设;另一方面,要积极引入长线资金、提升机构投资者占比,维护资本市场平稳有序发展。

对于加快推进A股市场常态化退市机制,荀玉根建议,补充更加灵活的定性退市指标、对不同板块实行差异化退市标准,将驱使A股的退市制度进一步向成熟市场靠拢。往后看,随着A股全面注册制落地、常态化退市机制加速形成,优胜劣汰下A股上市公司分化将愈发明显,逐渐被边缘化的小市值公司有望及时有效出清,优化市场资源配置效率。

“注册制后上市更加多元化,投资者权益保护难度相应加大。”余凌曲表示,监管机构要更加强化事中、事后监管,围绕投资者权益保护建立一整套规则制度,让投资者真正获得可持续的“财产性收入”,吸引社会财富源源不断流入资本市场,从而为优质企业发展提供充裕资本。

中南财经政法大学数字经济研究院高级研究员金天在接受证券时报记者采访时表示,建议做三方面的考虑和布局:一是进一步完善制度安排,引导包括市场中介机构在内的各类主体发挥应有作用;二是畅通内外循环,调动包括外资在内各方主体参与中国经济和投资中国市场的积极性;三是提升技术能力,借助数字技术提高资本市场运行效率,守住不发生系统性风险底线。

田利辉表示,推行全面注册制是一个系统工程,需要有序有节,也需要择时择势。这意味着,主板市场的注册制改革需要梳理细节,形成方案,适时推出,推动我国资本市场慢牛格局形成,更好赋能实体经济。

文章来源:证券时报

未经允许不得转载:财富在线 » 第1000家注册制上市公司诞生,A股将迎“关键一跃”

财富在线

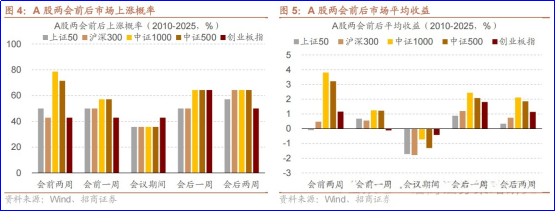

财富在线 财富在线:15年数据复盘——两会前后A股“会前涨、会中稳、会后暖”规律全拆解

财富在线:15年数据复盘——两会前后A股“会前涨、会中稳、会后暖”规律全拆解 财富在线:算力价格飙升!AI应用井喷,黄金窗口期或全面启动!

财富在线:算力价格飙升!AI应用井喷,黄金窗口期或全面启动! 财富在线:【热点聚焦】小金属午后狂飙,镍矿配额暴降71%引爆有色板块!

财富在线:【热点聚焦】小金属午后狂飙,镍矿配额暴降71%引爆有色板块! 财富在线:一则消息,稀土永磁板块持续走强

财富在线:一则消息,稀土永磁板块持续走强