日前,浙商证券、华泰证券、华西证券等券商陆续发布2023年年度策略或宏观报告。整体上看,券商较为一致地认同A股处于历史底部,市场有望自2023年上半年起逐渐修复甚至步入慢牛通道;风格层面,券商更看好科技成长,认为其有望较价值风格占优,AR/VR、信息安全、新能源等领域机会值得关注。

市场持续修复带来结构性机会

在华泰证券看来,当前A股具备大部分历史大底特征,但考虑到资金面尤其是产业资本等逆势资金——底部信号略差火候,预计2022年四季度A股大概率继续酝酿“双底”,其中第二底或与今年4月底部位置相当。

结合2000年以来的8轮底部行情,华泰证券认为,A股2022年4月26日以来形成的“W型区域”满足“全A破净股占比大于10%”“高股息个股占比大于3%”等12个底部信号指标中的8个,意味着市场已释放较大部分下行风险且继续处于夯实底部的过程中,“空间底”确认的关键变量可能来自于资金面指标的边际变化,如产业资本转为净增持、散户资金入市强度降至更低水平等。

华泰证券认为,2023年或为市场筑底修复的变化年:2022年底前市场仍有杀估值的风险,预计最终市场调整底部与今年4月26日位置接近;2023年上半年估值修复或启动,修复斜率前高后低;2023年下半年市场延续修复,彼时盈利将接力推动行情修复。

华西证券认为,A股2023年所面临的市场环境类似于2019年,预计市场将具备结构性机会。

从估值看,华西证券认为,当前A股绝对收益机构仓位水平处于中性偏低,A股主要股指的估值回落到历史低位水平,且接近于2019年初的前期低点位置;外部因素有望出现边际好转;流动性方面,未来低利率市场环境下居民将寻求更高回报的资产,这将有助于增加对金融资产尤其是权益类资产的配置比例。

浙商证券在发布的2023年宏观年度策略报告中也传递出对权益市场的看好,认为2023年扰动市场的宏观不确定性因素将逐一淡化,权益市场将迎来新的转机,并将在2023年上半年进入慢牛通道。

风格主线看多科技成长

经历2个多月的震荡回调后,10月中旬以来科创50指数持续走高并在11月以来A股的反弹中表现抢眼。在发布的年度策略中,券商明确表现出对科技成长风格的看好。

华泰证券认为,当前至2022年底,成长风格相对承压,但2023年或占优,主要原因有三:从业绩剪刀差维度看,成长风格和价值风格归母净利润增速的剪刀差预计自2023年一季度趋势性回升,指引成长风格有望较价值风格走强;从产业周期看,智能化有望接力电动化成为明年成长风格业绩增长的驱动力;从流动性维度看,当前成长股估值仍受10年期美债收益率和美元指数上行风险拖累,但自2023年二季度起压力有望缓解。

在华泰证券看来,当前以智能车、AR/VR设备为主要载体的5G周期处于基建启动向硬件承接过渡阶段,2023年二季度半导体周期和消费电子周期或见短周期拐点,与通信硬件承接阶段共振催化TMT行情。2023年,AR/VR或迎来戴维斯双击机会。

华西证券认为,2023年A股市场风格有望类似于2019年,即首选“科技成长类”;行业配置上,应聚焦在“安全”和“发展”两大主题,其中“安全”产业链包括国防安全、粮食安全、能源安全、信息安全、公共卫生安全等;“发展”则重点体现在引领能源转型的新能源上,能源转型将为供给端和输配端都带来投资机遇。

浙商证券认为,未来应重点关注后续美债收益率见顶后成长风格的投资机会,具体包括制造业强链补链(自主可控和进口替代)和产业基础再造领域。此外持续看好制造业强链补链中半导体和机床母机的投资机遇,以及航空机场、旅游酒店、餐饮等板块的投资机会。

传媒、煤炭、基础化工等行业层面的2023年年度投资报告也陆续出炉。日前华鑫证券发布了基础化工行业2023年策略报告,认为行业资本开支将往头部靠拢,龙头价值将凸显,在双碳的背景下,光伏和风电行业迎来快速发展,看好POE、PVB未来在光伏胶膜中的应用;现阶段旧能源依然是能源供给主力,但行业资本开支不足,从估值维度建议关注低估值、高成长标的;本土汽车品牌崛起,汽车市场繁荣发展催生轮胎巨头,建议从困境反转维度关注相关标的机会。

文章来源:中国证券报

未经允许不得转载:财富在线 » 如何捕捉2023年A股机遇?券商年度策略出炉:一致认同A股处于历史底部

财富在线

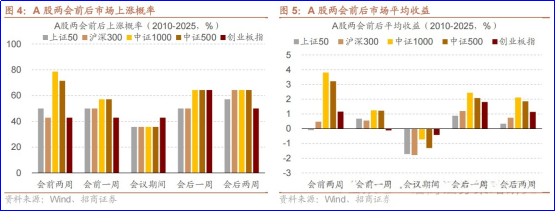

财富在线 财富在线:15年数据复盘——两会前后A股“会前涨、会中稳、会后暖”规律全拆解

财富在线:15年数据复盘——两会前后A股“会前涨、会中稳、会后暖”规律全拆解 财富在线:算力价格飙升!AI应用井喷,黄金窗口期或全面启动!

财富在线:算力价格飙升!AI应用井喷,黄金窗口期或全面启动! 财富在线:【热点聚焦】小金属午后狂飙,镍矿配额暴降71%引爆有色板块!

财富在线:【热点聚焦】小金属午后狂飙,镍矿配额暴降71%引爆有色板块! 财富在线:一则消息,稀土永磁板块持续走强

财富在线:一则消息,稀土永磁板块持续走强