东北证券发布研究报告称,从震荡市回撤幅度、见底信号看当前是A股底部区域。

东北证券主要观点如下:

疫情对消费的冲击可能已较为充分,更多是消费信心不足。

(1)本轮疫情新增病例远高于2020年,散点疫情爆发更频繁,持续时间更长且影响更广。

(2)本轮疫情对人均可支配收入和消费支出的冲击弱于2020年,消费能力下行幅度不大,且实际消费亦恢复至疫情前水平;但消费者信心处于历史低位,显示疫情对消费的冲击和悲观预期的反映已较为充分。

地产对信用复苏大概率不再是负向β(紧密绑定),而是正向α(锦上添花)。

(1)首先,房贷主导的居民中长贷并不等同于信用周期;其次,居民中长贷中房贷占比已至历史极低位;最后,并未出现超常态提前偿贷行为。

(2)当前地产负面影响已至极致,后续改善概率较大:一是销售增速已经趋稳,二是库存已在相对高位震荡,三是放松政策持续推动。

当前中国对美出口占比已下降较为充分,但出口结构调整尚未达到极致。

(1)复盘2008和2018年,美国内需相关指数恶化将使我国对美出口占比下降且出口结构调整,如原材料制成品、化学成品出口占比提高,电信、服装出口占比降低。

(2)当前来看,中国对美出口占比降幅在13%左右,已较充分;但在疫情和RMB贬值下出口结构调整尚未达到极致。

美国通胀依然顽固但已在顶部,后续加息时间和空间有限,通胀见顶后A股内需相关板块偏强。

(1)美国能源通胀有所退坡,食品、住房租金和医疗服务对通胀的支撑仍强。

(2)复盘历史,美国通胀回落和加息结束时间基本一致;当前来看,美国仍有约150BP的加息空间。

(3)美国通胀见顶后A股中外需占比高的板块受冲击较大,内需相关板块偏强。

从震荡市回撤幅度、见底信号看当前是底部区域。

(1)当前是震荡市:信用-利润方向不一致时,多呈现震荡市(难出现大幅单边上行或下行趋势);当前盈利继续下行但中长贷周期开始上行,而非信用与盈利均下行(如2021年底至2022年5月)。

(2)震荡市回撤幅度:2012年以来震荡市上证指数的回撤幅度在10%左右,当前已回撤11%;

(3)震荡市见底信号:外部风险缓和、增量政策出台、基本面数据转好。当前前期风险因素如疫情、地缘风险等在市场大幅调整中已有消化;地产放松等增量政策持续出台和落实;8、9月的基建、消费等经济数据已出现改善。

当前交易情绪、指数估值、ERP以及低估值个股占比已经接近历次市场大底水平。

(1)交易情绪:主要指数换手率已降至1%以下的历史大底水平。

(2)指数估值:大盘指数估值仅次于2012和2018年,中小盘指数估值分位均处于10%以下。

(3)以2021年12月为起点,不同市值个股估值调整幅度已仅次于2008年和2016年。

(4)股权风险溢价:当前以上证综指来计算的ERP为5.70%,历次大底时为6%左右。

(5)低估值占比:当前破净个股占比已达9%左右,历次大底为11%左右。

(6)个股位置:200日均线以上个股占比20%左右,历次大底一般在10%以下。

风险提示:海外疫情超预期,经济修复、政策出台。

来源:东北证券研报

未经允许不得转载:财富在线 » 东北证券:为什么说现在就是A股底部

财富在线

财富在线 财富在线:海外大厂砸5964亿加码,AI算力投资占比持续提升

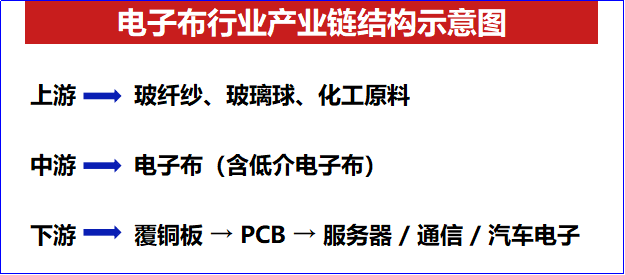

财富在线:海外大厂砸5964亿加码,AI算力投资占比持续提升 财富在线:AI前头“冲”,电子布产业:选择跟团

财富在线:AI前头“冲”,电子布产业:选择跟团 财富在线:大厂集结发力!AI应用新品一览,机构看好!

财富在线:大厂集结发力!AI应用新品一览,机构看好! 财富在线:投资心态五大修炼,让情绪成为你的罗盘

财富在线:投资心态五大修炼,让情绪成为你的罗盘