中金公司研报指出,美联储9月议息会议维持“鹰”派基调,符合预期。加息并未减速,点阵图显示利率还会进一步抬升,且将在较长时间内维持高位(High for longer)。我们预计加息将带来更多痛苦,美国经济或于2023年初进入衰退,失业率大概率将上升。中期看,美国政府债务高企对加息形成约束,最终可能迫使美联储容忍通胀。尽管鲍威尔试图避免制造“衰退恐慌”,但市场可能还是会朝着衰退的方向进行定价。我们认为这次衰退更可能是“滞胀式”衰退,这意味着美国“股债双杀”或未结束,我们离“市场底”还有很长的距离。

全文如下:

中金:加息未减速,美国衰退概率上升

美联储9月议息会议维持“鹰”派基调,符合预期。加息并未减速,点阵图显示利率还会进一步抬升,且将在较长时间内维持高位(High for longer)。我们预计加息将带来更多痛苦,美国经济或于2023年初进入衰退,失业率大概率将上升。中期看,美国政府债务高企对加息形成约束,最终可能迫使美联储容忍通胀。尽管鲍威尔试图避免制造“衰退恐慌”,但市场可能还是会朝着衰退的方向进行定价。我们认为这次衰退更可能是“滞胀式”衰退,这意味着美国“股债双杀”或未结束,我们离“市场底”还有很长的距离。

会议传递了哪些信号?

美联储抗通胀决心未变,态度依旧很“鹰”。美联储宣布加息75个基点,联邦基金利率上升至3~3.25%区间,符合市场预期。货币政策声明显示,美联储仍致力于实现通胀2%的长期目标。鲍威尔延续了Jackson Hole会议上的“鹰”派态度,明确指出通胀回到2%对维护美国经济的长期稳定增长有重要意义,美联储可以忍受经济放缓,但无法承担通胀失控的代价。

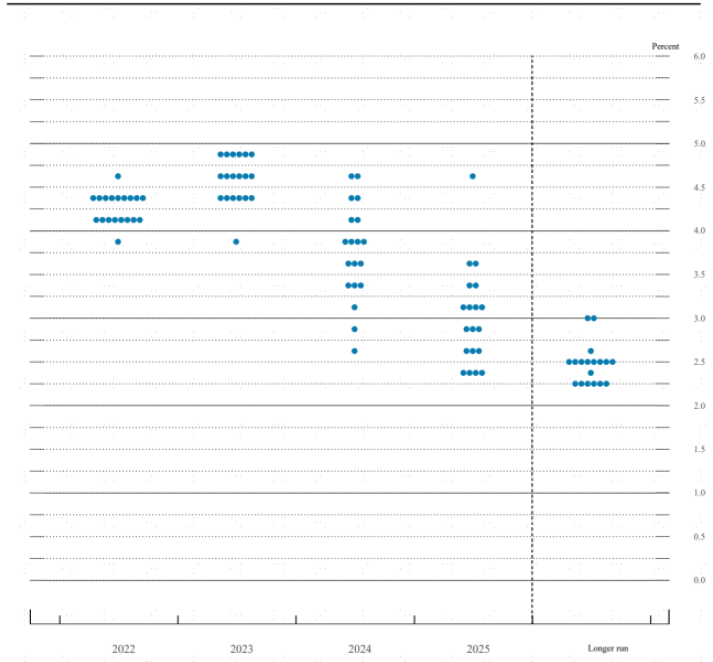

利率将继续抬升,且在较长时间内维持高位(High for longer)。为降低通胀,美联储将继续加息,鲍威尔表示利率需要抬高至足够限制的水平(sufficiently restrictive),并且维持在高位一段时间(for a while),才能起到降低通胀的作用。根据利率点阵图,2023和2024年利率中值都较此前预测更高,首次出现的2025年利率中值预测也高于美联储认为的2.5%的长期中性利率。也就是说,美国货币政策或在相当一段时间内维持从紧的态势。

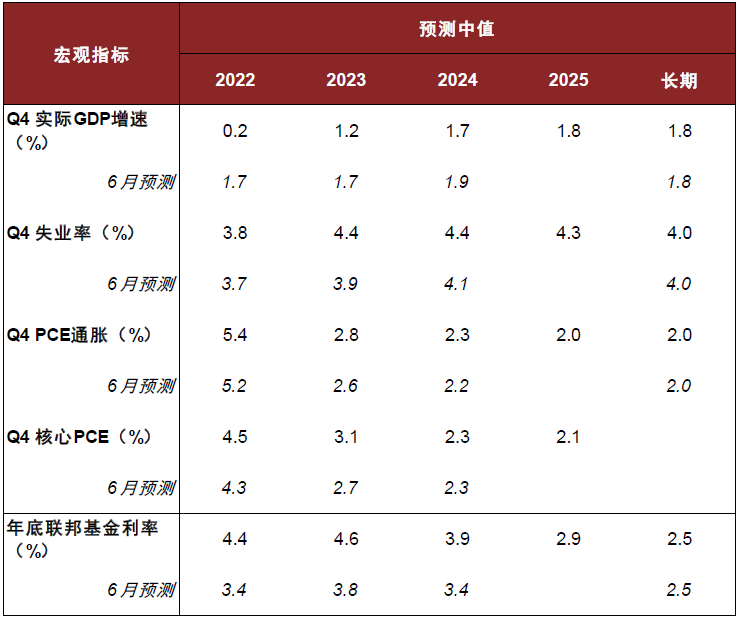

美国经济增长将放缓,失业率将上升。加息将给经济带来痛苦,美国GDP增速将在一段时间内低于潜在增速。根据美联储最新预测,2022年第四季度GDP同比增速将降至0.2%(前值1.7%),2023年第四季度GDP同比增速降至1.2%(前值1.7%)。失业率将上升,美联储预计2023底失业率上升至4.4%(前值3.9%),2024年底失业率上升至4.4%(前值4.1%)。

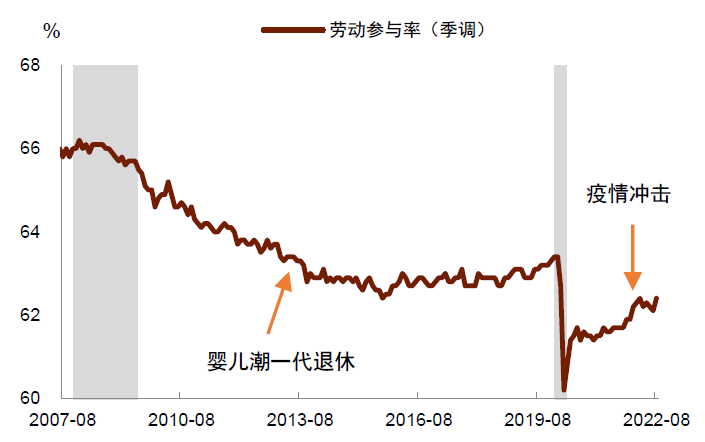

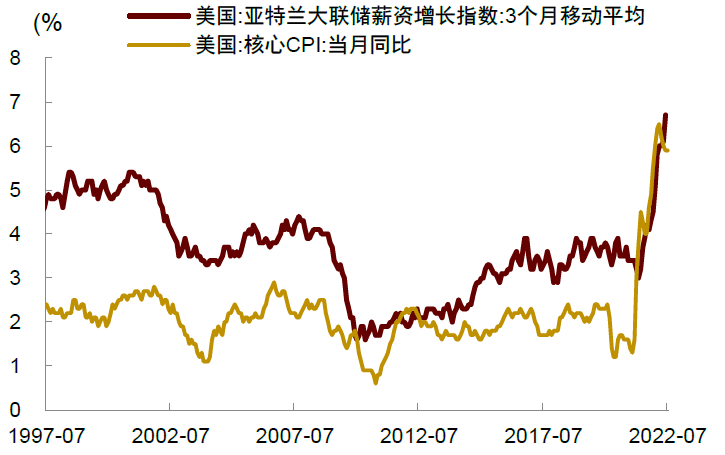

既往好的方面想,也要为最坏情况做准备(Hope for the best, plan for the worst)。鲍威尔认为,近期部分指标出现了一些积极迹象,比如消费者通胀预期回落、供应链瓶颈缓解、大宗商品价格下跌,这些都有助于缓解通胀。但另一方面,美国高通胀持续的时间已经远超预期,劳动力供给未显著改善,再加上工资通胀仍然较高,美联储必须继续加息。加息将带来痛苦,货币紧缩也可能“做过头”,但为了维护美国经济的长期利益,美联储现在也必须这样做。至于美国经济是否会因此陷入衰退,以及衰退幅度有多大,目前只能期待一个好的结果。

未来还有多少次加息?

点阵图显示2022年底利率将接近4.5%,加息并未减速。这次会议后,美联储于年内还剩下11月2日与12月14日两次议息会议,而根据最新的点阵图,美联储官员们预计从现在至年底还有125个基点的加息空间。由于在11月会议前美联储只能看到9月的非农和通胀数据,按照美联储当前的“鹰”派态度,要想在11月仅凭一个月的数据就把加息幅度降至50个基点可能有难度。由此,我们预计美联储可能在11月继续加息75个基点,至于12月的加息幅度,美联储将视9-11月三个月的数据而定。

中期来看,联邦基金利率或在较长一段时间内维持高位。点阵图显示,美联储官员对2023年底的利率中值预测由6月时的3.8%上调至4.6%,对2024年底的利率预测由3.4%上调至3.9%,而首次出现的对2025年的利率预测为2.9%,依旧高于美联储认为的2.5%的长期中性利率。换句话说,直到2025年底,美国货币政策都可能处于从紧的态势。值得注意的是,点阵图显示有一位官员认为到2025年底利率仍应维持在4.4%的高位水平,这意味着该位官员认为未来三年美联储都不会再转向宽松了。

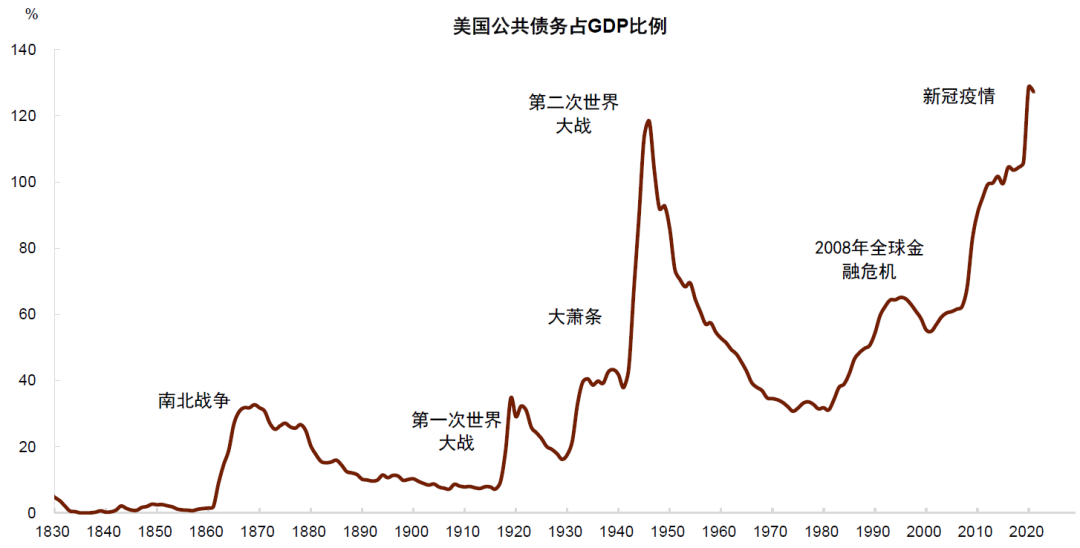

如果通胀再超预期,怎么办?短期看,我们预计美联储将保持强硬加息的态度,如果通胀再超预期,美联储或将以更猛烈的加息予以回应。但如果明年美国经济陷入衰退,且通胀还是居高不下,那时美联储则需要谨慎权衡,在实际操作上可能被迫选择容忍通胀。这是因为美国政府债务高企对美联储加息形成约束。疫情以来美国政府财政赤字大幅扩张,公共债务占GDP比例超过100%。如果明年美国经济衰退,财政前景或进一步恶化,此时如果美联储再进一步加息,将导致美国政府偿债压力上升,增加政府债务违约风险(参考报告《美国偿债压力或超预期》)。我们认为美国政府债务违约是“不能承受之重”,为避免发生这种情况,最终美联储或选择容忍通胀,即不求在最短时间内将通胀压回2%,而是以时间换空间,通过持续的紧缩逐步消化通胀压力。这意味着联邦基金利率达到4~4.5%区间后,美联储不会很快降息,而是要将货币政策维持在限制性的区间内。

如何看待“软着陆”的可能性?

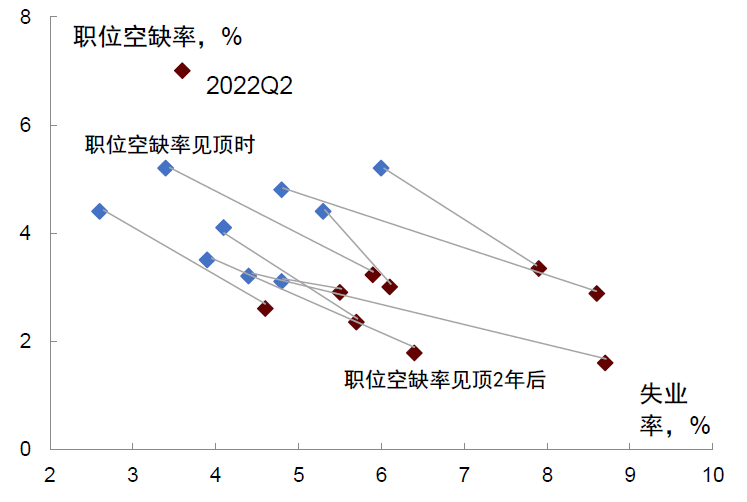

经济“软着陆”的关键在于劳动力市场。鲍威尔在讲话中提及了“软着陆”的三个要素:一是空缺职位率下降且失业率不上升,二是消费者通胀预期被很好地“锚定”,三是供给瓶颈持续改善,大宗商品价格回落。我们认为这三个条件中最为关键的是第一个,即劳动力市场的表现。鲍威尔称,空缺职位下降不一定带来失业率上升,但根据Blanchard & Summers的研究,想要实现这一结果,劳动力供给和匹配效率必须显著改善,贝弗里奇曲线向内移动,而这在短期内几乎是很难实现的。根据他们的研究,历史上空缺职位率下降后失业率通常都会上升,平均来看,空缺职位率见顶后的6、12、24个月内,失业率分别上升了0.3、1.0、2.1个百分点。

我们认为“软着陆”的概率已越来越低,美国经济或于2023年初进入衰退。我们在报告《消灭通胀还要付出多少代价?》中指出,疫情以来美国劳动力供给收缩,劳动生产率增速下降,带来“工资—通胀”螺旋,这使得本轮通胀比以往更加顽固。要想降低通胀,美联储或需要打破工资—通胀的正反馈,而这恰恰需要劳动力市场前景恶化,失业率显著上升。另一方面,美国通胀还受到了“利润—通胀”螺旋的支撑,要降低通胀还需要美联储抑制企业提高价格的能力,而这也意味着经济增长要更低,需求要更弱。我们预测2023和2024年第四季度GDP同比增速分别为-1.4%和0%,全年增速分别为-1.3%和-0.4%,未来两年美国经济都将处于低增长状态。

市场对于衰退的担忧将会增加,这次衰退更可能是“滞胀式”衰退。尽管鲍威尔承认加息将带来痛苦,但我们认为他对于痛苦的解读还是过于“轻描淡写”了,这可能是因为鲍威尔想避免人为制造“衰退恐慌”。然而,过度掩饰就相当于承认,市场可能还是会朝着衰退的方向进行定价。这次议息会议结束后,美股下跌,美债收益率先升后降,表明市场对于美国经济前景的忧虑在加重。我们认为,如果明年美国经济衰退,更可能是“滞胀式”衰退,即GDP负增长但通胀依旧很高。历史表明这类衰退发生后美联储降息的时间更晚、门槛更高,美债收益率见顶的时间更晚,美股“磨底”时间更久。从这个角度看,美国资产价格调整还未结束,我们离“市场底”还有很长的距离。

图表1:美联储9月利率点阵图

资料来源:美联储,中金公司研究部

图表2:美联储对经济指标的预测(2022年9月)

资料来源:美联储,中金公司研究部

图表3:美国劳动力供给不足问题仍然存在

资料来源:Wind,中金公司研究部

图表4:美国“工资-通胀”螺旋上升

资料来源:Wind,中金公司研究部

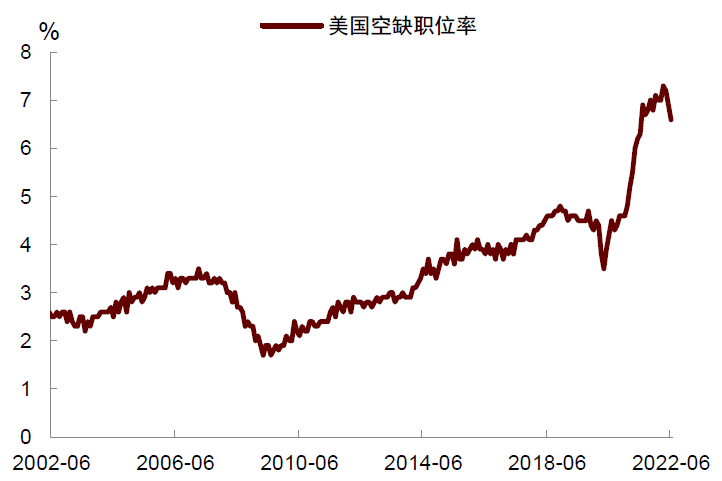

图表5:美国空缺职位率有所下降

资料来源:美联储,中金公司研究部

图表6:空缺职位率下降伴随失业上升

资料来源:美联储,中金公司研究部

图表7:美国政府债务率在疫情后大幅上升

资料来源:Wind,美国财政部,中金公司研究部

文章来源:财联社

未经允许不得转载:财富在线 » 中金:加息未减速 美国衰退概率上升

财富在线

财富在线 财富在线 | 煤化工:三重利好!三大赛道!这些企业以技术升级赋能绿色低碳

财富在线 | 煤化工:三重利好!三大赛道!这些企业以技术升级赋能绿色低碳 财富在线 | 热点聚焦:化肥概念爆发!近九成个股飘红

财富在线 | 热点聚焦:化肥概念爆发!近九成个股飘红 财富在线:突然,强势拉升,煤炭板块爆发

财富在线:突然,强势拉升,煤炭板块爆发 财富在线:化学原料板块活跃!这3只涨停!

财富在线:化学原料板块活跃!这3只涨停!

评论前必须登录!

登陆 注册