阮世旺|A1050619060004

结合三季报业绩关注三条投资主线。随着上市公司盈利有望边际改善,相比上半年建议在业绩兑现和基本面改善领域增加配置权重。当前高增长领域仍相对稀缺,把握基本面拐点以及修复弹性可能是重要的投资思路。

在三季报业绩预报和报告披露阶段,重点关注:1)三季报业绩可能超预期或环比改善的景气领域。

2)顺应新技术、新趋势且存在产业催化的科技成长细分领域,例如通信、半导体、消费电子等有望受益产业自主和本身产业景气改善领域,前期调整较多且产业政策有边际缓和预期的医药生物同样值得关注。

3)需求率先改善、库存和产能等供给格局改善,具备较强业绩弹性的领域值得关注,例如白酒、汽车零部件、上游资源行业等。

刘阿洋:A105062201000

上周A股延续盘整,电子、汽车行业表现相对占优,结构性回暖特征明显。综合来看,虽然短期海外风险扰动仍存,但国内经济边际改善和政策持续发力的方向并未改变,当前已调整至相对底部区域的A股在全球风险资产中配置性价比将逐渐显现。

董法|A1050620060001

短期A股面临环境多空交织,仍将延续震荡磨底行情。行业配置推荐以电子、汽车和医药生物为代表的科技方向,短期可关注银行保险。

国内经济基本面正在好转但尚未确定强劲复苏的趋势,继续推荐胜率因风险偏好改善的科技板块,主要为华为和智能驾驶概念相关的汽车、电子,以及受减肥药产业发展大趋势和关键产品出海带动的医药生物。

银行保险则短期因汇金二级市场公开增持和海外风险导致的避险需求将有一定的相对优势。

邓慧华|A1050621120007

目前市场定价影响线索较为复杂和多元化;客观来说,9月社融数据还比较积极。往后看,社融总量在年内还有进一步修复的动能。

一是央行8月18日会议明确要求“主要金融机构要主动担当作为,加大贷款投放力度,国有大行要继续发挥支柱作用”,这与年初的“总量适度、节奏平稳”有明显区别;

二是企业债由于去年四季度债券市场负反馈基数较低;

三是存量房贷利率调整后,居民部门提前还贷行为可能会减少;

四是新一轮化债可能带来部分社融增量。社融结构可能也会有所优化,企业部门中长贷可能会受到化债影响,但实际融资需求在盈利修复与专项债集中发行环境下应不会太差。(12)

本文观点由阮世旺(执业编号:A1050619060004)编辑整理。文章内容仅供参考,不构成投资建议!

未经允许不得转载:财富在线 » 德讯研究中心晨会纪要

财富在线

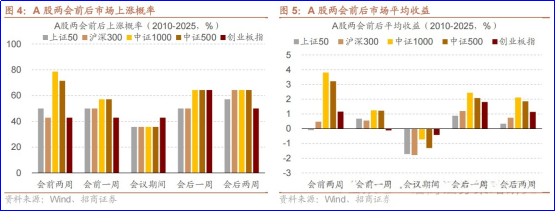

财富在线 财富在线:15年数据复盘——两会前后A股“会前涨、会中稳、会后暖”规律全拆解

财富在线:15年数据复盘——两会前后A股“会前涨、会中稳、会后暖”规律全拆解 财富在线:算力价格飙升!AI应用井喷,黄金窗口期或全面启动!

财富在线:算力价格飙升!AI应用井喷,黄金窗口期或全面启动! 财富在线:【热点聚焦】小金属午后狂飙,镍矿配额暴降71%引爆有色板块!

财富在线:【热点聚焦】小金属午后狂飙,镍矿配额暴降71%引爆有色板块! 财富在线:一则消息,稀土永磁板块持续走强

财富在线:一则消息,稀土永磁板块持续走强