今日盘面上,船舶制造板块再次大幅领涨。近期的工信部披露数据显示,一季度,全国承接新船订单1518万载重吨,同比增长53%,3月当月接单量593万载重吨,环比增长28.1%。

完成方面,一季度,全国造船完工量917万载重吨,其中海船为308万修正总吨;截至3月底,手持订单量11452万载重吨,同比增长15.6%,其中海船为5221万修正总吨,出口船舶占总量的91.0%。

这季度,我国造船完工量、新接订单量和手持订单量以载重吨计分别占世界总量的43.5%、62.9%和50.8%,以修正总吨计分别占43.0%、62.1%和45.3%,均位居世界第一。

从船型来看,新接船舶订单船型结构均衡,散货船与集装箱船占比收缩,油船占比显著提升。相比去年同期,四大主力船型均实现同比增长,其中油船同比涨幅381.3%,油船运费快速上涨促进了订单的落地。

从各家船厂情况看来,今年一季度订单爆发式增长趋势也非常明显。

在二级市场上,船舶制造板块自4月底以来便开启持续上涨模式。该板块指数从4月20日的725.72涨至5月9日最高点925.88,涨幅高达27.58%,也在一定程度上反映了这一板块的火热。

被视为强周期行业的船舶制造板块,近期属实有点火。

“今年一季度以来,船台基本处于饱和状态,目前行业正逐步进入卖方市场,”近日,位于上海的一家大型船厂人士表示。

从目前来看,新接订单积压至数年之后,已经成为各大船厂面临的共同局面。其中不少船厂在一季度新增订单数量已经超过去年全年,更有船厂目前在手订单已远超过历史最高年份。

在业内看来,此轮航运和造船周期驱动因素更多出现在供给端,相较于上一轮航运和造船超级周期(2002-2008年),本轮周期中不同船型周期峰值相对错位,因此整体看本轮周期持续性会更久。

中信证券认为,此轮航运和造船周期驱动因素更多出现在供给端,相较于上一轮航运和造船超级周期,本轮周期中不同船型周期峰值相对错位,因此整体看本轮周期相对平缓,但持续性更久。

具体来看,在本轮周期中,集装箱船、LNG 运输船、汽车滚装船、油轮/海工、干散货船行情依次改善,因此本轮新船订单周期较上一轮周期相对平缓。

从当前来看,LNG运输船和汽车运输船市场持续紧张。目前LNG海运运价的高涨使得船东新船下单意愿大增。2022年造船厂LNG运输船在手订单和新接订单方面均创历史新高,但 LNG运输船建造周期较长,一般为30-50个月。预计,2023年LNG运力增长依然无法满足现货市场运力需求,供需关系仍将难以平衡。

在汽车滚装船环节,伴随着中国在新能源汽车产业链配套全球比较优势以及中国汽车品牌的产品竞争实力综合提升,中国汽车出口量大幅增长,从而拉动全球汽车海运周转量提升,全球汽车海运供需关系持续紧张,运价飙升。

招商证券认为,船舶大周期已到,行业龙头有望率先复苏。长期来看,在国际船舶低碳减排政策驱动、旧船替换需求的影响下,造船业有望迎来长期的确定性景气度。同时,行业集中度的持续提升则进一步强化了在周期上行早期龙头抢单的优势。

中航证券表示,2023年有望成为船海领域全面突破的一年,在领域方向、船舶类型和利润确认进度上均有望获得历史性机遇。在价格上,2021年开始新船价格一路走高的高价订单,有望在2023年下半年逐步兑现至船企的利润中。

而国海证券也在2月7日研报表示,船舶制造业的β行情看周期上行,α行情看份额集中,目前正处于新一轮景气上行期的十字路口。周期复盘:约30年一轮回。格局复盘:后来者居上。船舶行业配置的性价比已经凸显,下有未来2-3年的业绩快速爬坡支撑,上可展望油散驱动下长达5-7年的成长高景气。且当下中国造船业份额正在迅速提升,上行期业绩弹性有望跑赢日、韩。

综合来看,2023年有望成为船海领域全面突破的一年。在领域方向、船舶类型和利润确认进度上均有望获得历史性机遇。在价格上,2021年开始新船价格一路走高的高价订单,有望在2023年下半年逐步兑现至船企的利润中。

目前,全球经济有所复苏,国际贸易增长较快,这对于船舶制造业来说,会带来更多的订单和市场机会。另外,环保问题已经成为国际社会的热点,船舶制造业也在积极发展环保技术和生产环保型船舶,这将为船舶制造业带来新的发展契机。

风险提示:船舶制造涉及到复杂的技术领域,如果设计或制造过程中出现错误或问题,可能会导致船舶无法正常运行或安全性能下降,等一些潜在风险。

未经允许不得转载:财富在线 » 【热点跟踪】重器大制造,船舶制造大周期已开启

财富在线

财富在线 财富在线:3万卡国产AI算力炸场!这3个方向或迎爆发!

财富在线:3万卡国产AI算力炸场!这3个方向或迎爆发! 【热点聚焦】财富在线:半导体霸榜胡润榜,上海带飞硬科技赛道

【热点聚焦】财富在线:半导体霸榜胡润榜,上海带飞硬科技赛道 【热点聚焦】财富在线:4 万亿投资落地!电网设备出海机遇凸显

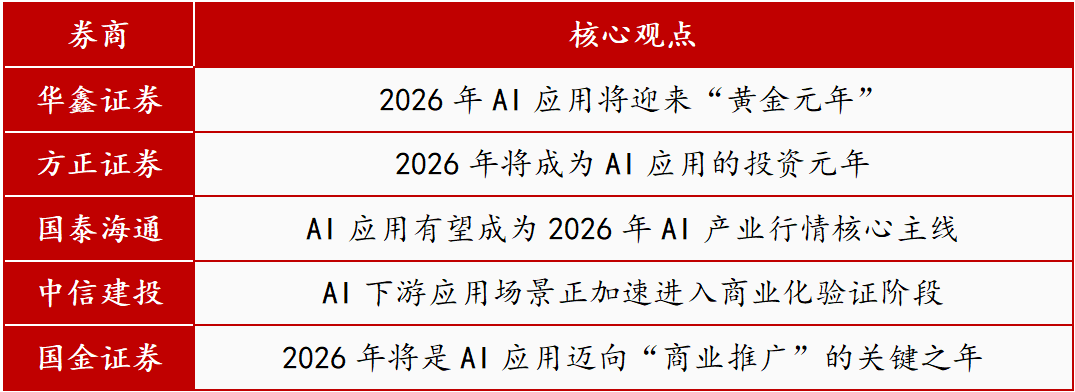

【热点聚焦】财富在线:4 万亿投资落地!电网设备出海机遇凸显 财富在线:AI应用“卷疯了”,新动态不断,5大券商齐看好

财富在线:AI应用“卷疯了”,新动态不断,5大券商齐看好